Le Luxembourg reste confronté à de nombreux préjugés en matière fiscale. Ces clichés reposent sur des faits historiques dépassés, voire même sur une forme d’envie à l’égard d’un petit pays prospère et dynamique. Ce biais de perception continue à sévir, en dépit des importants efforts de transparence consentis par nos autorités et par les acteurs de la Place ces dernières années et d’inlassables efforts de « nation branding », passant notamment par des visites d’Etat, des campagnes promotionnelles et diverses actions médiatiques. Des efforts nécessaires et louables afin de chasser les fausses idées reçues, mais dont les effets bénéfiques ne se manifesteront qu’avec un certain décalage, d’autant qu’ils ne touchent qu’une partie des opinions publiques visées. Les préjugés ont malheureusement la vie dure…

Et ces préjugés sont entretenus par des études parfois farfelues et incohérentes, dont le seul objet est de nuire à la réputation de certains pays[1]. Les taux d’imposition effectifs des entreprises proches de zéro mentionnés par d’aucuns signifieraient que le Luxembourg est un véritable « paradis fiscal ». Or un simple survol du système fiscal luxembourgeois démontre rapidement que si le Luxembourg était un quelconque « eldorado » dans ce domaine, ce serait uniquement comparativement à certains pays voisins particulièrement volontaristes en la matière et nullement par rapport à la situation moyenne de l’Union européenne ou de l’OCDE. Le Luxembourg présente certes certaines dispositions fiscales lui conférant une relative attractivité dans des domaines bien spécifiques – comme tout autre pays, d’ailleurs, mais pour une entreprise « standard », la charge fiscale globale dépasse celle prévalant dans la plupart des autres pays européens.

Donc, pour maintenir une certaine attractivité en termes de fiscalité au Grand-Duché, le Gouvernement doit continuer à observer les tendances internationales et poursuivre rapidement sur la voie de la baisse du taux global standard d’imposition des entreprises.

Le Luxembourg continue à être qualifié (très) improprement de « paradis fiscal » par d’aucuns. Survivance d’un passé pourtant en grande partie révolu, suite notamment aux efforts de transparence et de promotion déployés par nos autorités au cours de années récentes, une telle étiquette est loin d’être appropriée dans un domaine essentiel pour notre compétitivité, à savoir l’imposition des sociétés qui est plus lourde que dans la plupart des autres pays européens.

Loin de moi l’idée de balayer les améliorations survenues au cours des dernières années. Je tiens par exemple à saluer les avancées accomplies dans le cadre de la réforme fiscale de 2017, ou encore au sein de l’accord de coalition de la fin 2018. Ainsi, ce dernier prévoit une réduction du taux d’affichage global de l’imposition des sociétés, à raison de 1 point de pourcentage en 2019, ce dernier passant (avec pour référence la Ville de Luxembourg) d’un peu plus de 26% actuellement à environ 25%. S’ajouterait à cette mesure un élargissement de 25 000 à 175 000 euros de la tranche de revenu à laquelle s’applique le taux minimal de l’impôt sur le revenu des collectivités. Je prends également note avec intérêt de la volonté du Gouvernement d’augmenter la lisibilité des règles de l’IRC et de l’impôt commercial communal (ICC).

Mais dans le même temps, la concurrence fiscale tend à s’exacerber sur le plan international. La mise en œuvre des dispositions anti-BEPS et ATAD, sur lesquelles le Luxembourg a pleinement embrayé à rebours de tout comportement de « paradis fiscal », n’est certainement pas de nature à ralentir cette évolution. Ces dispositions devraient en effet a priori induire une certaine érosion des niches fiscales, donc un élargissement de la base taxable. En conséquence et à bases d’imposition de plus en plus équivalentes, les Etats devront miser davantage qu’actuellement sur le levier des taux d’affiche, seul instrument où la souveraineté fiscale nationale pourra réellement continuer à se manifester. Or le Luxembourg n’est certainement pas dans une situation enviable en la matière, sauf peut-être par rapport à certains pays voisins – et encore, car ces derniers commencent eux aussi à s’adapter. On pourrait même évoquer un « désavantage comparatif » progressif du Grand-Duché dans ce domaine, pour au moins trois raisons.

Un taux d’affiche standard bien supérieur à la médiane européenne

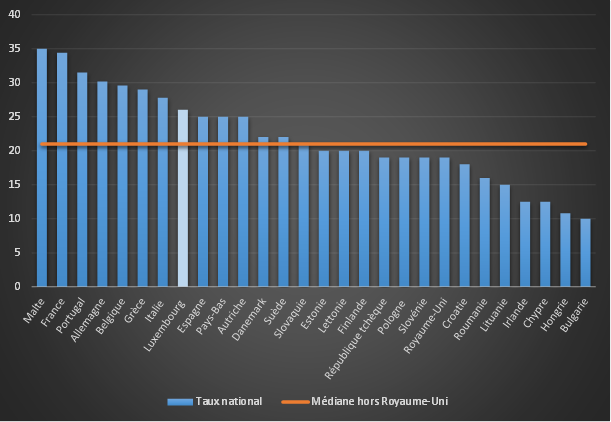

En témoigne tout d’abord un taux global standard d’imposition des sociétés au Luxembourg s’établissant actuellement à 26,01% (taux sur le territoire de la ville de Luxembourg, pour rappel). Seule une diminution modérée de ce taux standard, l’amenant aux alentours de 25%, est annoncée au cours de la présente législature. Soit en tout état de cause un taux allant nettement au-delà de ceux qui sont pratiqués dans ces autres places financières d’envergure que sont l’Irlande (12,5%), le Royaume-Uni (19% et sans doute 17% à partir d’avril 2020) ou la Suisse (environ 18% en moyenne).

Graphique 1: Taux nominaux globaux standards d’imposition des sociétés dans l’UE (en %)

En outre, un taux nominal global de l’ordre de 25 ou 26% au Luxembourg est peu avantageux au sein de l’Union européenne (UE) où, comme l’illustre le graphique suivant, le taux médian d’imposition n’a pas dépassé 21% en 2018. Il s’agit en clair du taux « central », séparant en deux groupes de taille équivalente les Etats membres de l’UE (hors Royaume-Uni, ce pays étant jusqu’à nouvel ordre appelé à quitter l’UE prochainement).

Cet argument est souvent contré en affirmant que si le taux « officiel », le fameux taux nominal, est élevé au Luxembourg, le taux effectif serait nettement plus bas en raison de l’existence au Grand-Duché de niches fiscales, déductions et exemptions bien plus importantes que sous d’autres cieux, qui plus est applicables tous azimuts à tout type d’entreprises à en croire certaines publications pseudo-scientifiques qui font état de taux d’imposition généralisés ridiculement bas au Luxembourg. Une affirmation simpliste et erronée, cependant…

Un taux effectif peu avantageux selon Eurostat

L’institut statistique européen Eurostat publie annuellement, sur la base d’une méthodologie transparente, scientifique et standardisée, un taux de taxation effectif des sociétés non financières, en estimant les retombées fiscales d’un investissement hypothétique compte tenu des codes fiscaux en vigueur dans les différents Etats membres. Le graphique 2 ci-dessous restitue ces estimations. En ce qui concerne le Luxembourg et pour rappel, le taux de l’impôt global sur les sociétés est actuellement de 26% selon Eurostat – ce qui est tout à fait conforme aux taux mentionnés supra.

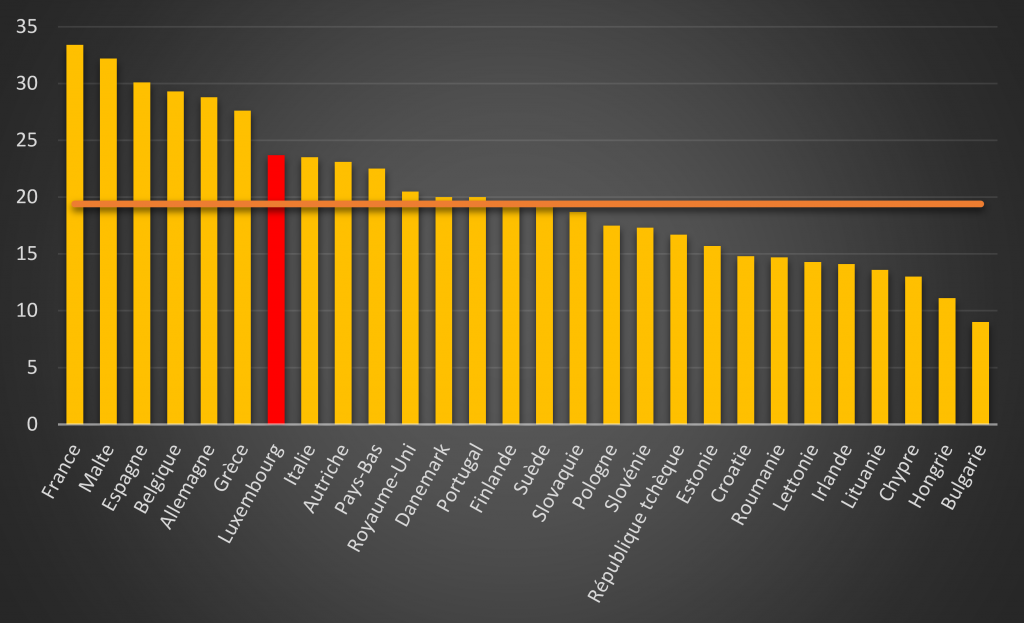

Graphique 2: Taux d’imposition effectifs des sociétés non financières dans l’UE (en %)

Le taux effectif correspondant calculé par Eurostat pour le Grand-Duché n’est que modestement inférieur, puisqu’il se serait établi en 2017 à 23,7%. Il s’agit ainsi du taux réellement payé par « l’entreprise lambda » au Luxembourg, ou bien du taux représentatif que payent (pour autant qu’elles réalisent des bénéfices, ce qui est loin d’être assuré au vu de l’inflation des coûts à laquelle font face nos entreprises suite notamment à des automatismes règlementaires ; la faible rentabilité des entreprises non-financières au Luxembourg en témoigne[2]) nos quelque 34.000 PME non-financières.

En conséquence, notre graphique 2 est assez proche du graphique précédent et les mêmes constats s’en dégagent. Le taux médian de l’UE passe de 21% en « taux d’affiche » à 19% en termes effectifs. Le comble est que le Luxembourg passe du 8ème rang des pays les plus taxés (sur 28) en termes nominaux au 7ème rang du point de vue du taux effectif – ce qui infirme totalement les estimations et classifications fantaisistes diffusées çà et là[3].

Deux autres handicaps de taille : l’impôt sur la fortune et la taxe d’abonnement

S’ajoutent à ces taux d’affiche et effectifs beaucoup plus lourds que communément admis ces deux spécificités luxembourgeoises que constituent l’impôt sur la fortune et la taxe d’abonnement. L’impôt sur la fortune est pour les entreprises luxembourgeoises, qui sont depuis 2006 les seules à le supporter au Luxembourg, un considérable handicap concurrentiel, car le Luxembourg fait bande à part en la matière. Cette pénalité est d’autant plus préjudiciable que ce prélèvement n’est par exemple pas imputable sur l’impôt des sociétés dans le cadre du système fiscal américain, ce qui donne lieu à des situations de double imposition.

Il importe de mentionner également cette autre spécificité luxembourgeoise que constitue la taxe d’abonnement. Sa réforme, visant à assurer une plus grande compétitivité des fonds d’investissement luxembourgeois dans un environnement très concurrentiel, revêt une importance croissante dans un pays où ces fonds occupent une place centrale.

Au total, selon les comptes nationaux du STATEC, le produit des impôts directs sur les sociétés (IRC, ICC et impôt de solidarité sur l’IRC) s’est établi à 2,9 milliards d’euros en 2017 (avec sans doute une sensible augmentation à attendre pour 2018), soit à quelque 5,25% du PIB, soit plus de deux fois le « poids » moyen atteint par ces types d’impôt dans l’Union européenne. L’impôt sur la fortune a quant à lui rapporté 521 millions d’euros et la taxe d’abonnement 992 millions d’euros. Soit au total 4,4 milliards d’euros pour ces trois impôts (et sans considérer d’autres prélèvements pesant également sur les entreprises, comme les cotisations des employeurs à la sécurité sociale). Il s’agit de 8% du PIB de 2017 (et de 21% de l’excédent brut d’exploitation – un agrégat approximatif des marges brutes pourtant assez large). A titre de comparaison, en 2016 les taux équivalents atteignaient 4 et 3% du PIB en Belgique et en France, respectivement (y compris l’impôt sur la fortune des particuliers pour ce dernier pays). Alors que ces deux Etats membres ne correspondent pas précisément à l’image d’accueillants paradis fiscaux…

Quelle stratégie dans ce contexte ? La « feuille de route »

Tant en termes de taux nominaux qu’effectifs, le Luxembourg se situe au-delà du niveau médian de l’UE à raison de 5 points de % environ, comme nous venons de le voir. Compte tenu du degré d’ouverture extrêmement élevé de l’économie luxembourgeoise, je propose d’éliminer graduellement ce handicap, qui pourrait par exemple être gommé au cours de l’actuelle législature selon un calendrier bien balisé dès le départ. Une cible appropriée serait un taux d’affiche global standard de l’ordre de 20%, nous permettant de rejoindre le milieu du peloton européen en 2023. Un tel objectif ne ferait pas du Luxembourg un adepte du « dumping fiscal », puisqu’il viserait simplement à occuper une position médiane en Europe – ni plus, ni moins. Il conviendrait par ailleurs, en parallèle à ce processus de convergence, d’adapter le taux d’affiche en fonction de l’évolution de la base imposable résultant des dispositions anti-BEPS / ATAD ou d’autres initiatives fiscales internationales. Ce serait pleinement conforme à la « clause de rendez-vous » déjà annoncée par les autorités.

Il s’imposerait enfin d’étudier sérieusement la refonte de l’impôt sur la fortune et de la taxe d’abonnement et de cibler davantage ces fers de lance prometteurs que constituent les start-ups.

Le coût budgétaire de telles mesures ne doit pas être surestimé, car leur suppression irait de pair avec de substantiels effets d’entraînement économiques, avec in fine une incidence positive non seulement sur les bases fiscales conditionnant l’imposition des sociétés, mais également sur l’emploi et par conséquent sur le produit de l’impôt sur le revenu des ménages et les cotisations sociales. C’est bien une vue économique et budgétaire d’ensemble qui doit guider toute décision dans un domaine d’une telle importance pour l’avenir économique et social du Luxembourg, en évitant une focalisation exclusive sur les agrégats comptables. Le même raisonnement vaut d’ailleurs en ce qui concerne le taux de l’IRC.

Cette proposition

d’une feuille de route doit être considérée avec tout l’intérêt qu’elle mérite.

Elle est essentielle pour la prévisibilité fiscale, elle-même cruciale pour les

investissements des entreprises dans un environnement international par

ailleurs extrêmement évolutif.

Et n’oublions jamais

que trop d’impôt tue l’impôt !

[1] Voir par exemple l’étude Effective Tax Rates of Multinational Enterprises in the EU, janvier 2019, https://www.wts.com/wts.de/publications/wts-tax-weekly/anhange/2019/2019_3_1_studie.pdf. Si on devait croire les résultats de cette étude pour le Luxembourg, la base taxable (calculée à partir de la base de données sur les sociétés Orbis, dont l’étude elle-même reconnaît explicitement qu’il s’agit de « the imperfect (so these ETRs should not be used as the only evidence for decisions), but best available company-level data for the EU ») se serait montée à quelque 130 milliards d’euros en valeurs de 2017. Soit 240% du PIB grand-ducal… Pour rappel, l’excédent brut d’exploitation (une notion en principe plus large que le bénéfice taxable des sociétés, notamment parce qu’elle comprend le « revenu mixte » des indépendant et s’entend avant dépréciations et provisions) s’est monté à… 21 milliards d’euros en 2017, soit 6 fois moins.

[2] Voir à ce sujet par exemple : http://www.fondation-idea.lu/2018/01/11/cest-graphe-docteur-panne-de-rentabilite-souci-de-flexibilite/.

[3] Voir par exemple l’étude Effective Tax Rates of Multinational Enterprises in the EU, janvier 2019, déjà citée supra.

Cher Monsieur Thelen,

Vous avez entièrement raison, mais comment faire pour que le Ministre des Finances, par ailleurs ancien Directeur de la Chambre de Commerce, arrive à vous écouter et à écouter quasi tous les acteurs de la Place?

Je pense, en particulier, à l’impôt sur la fortune et la taxe d’abonnement qui sont des impôts iniques et non justifiées dans le cadre des règles ATAD.

En vous priant de recevoir l’expression de mes sentiments distingués

B. Zimmer